اخزا چیست؟ و چگونه می توان از خرید آن سود کرد؟ آیا تضمینی برای سود کردن از اخزا در موعد سررسید وجود دارد؟ سود اوراق خزانه اسلامی چقدر است؟ اینها سوالاتی است که معمولا شخصی که تصمیم به خرید اوراق خزانه اسلامی دارد، با آنها روبروست.

در این مقاله علاوه بر اینکه با اسناد خزانه اسلامی به طور کامل آشنا میشوید، به صورت کاربردی میتوانید بازده و سود حاصل از این اوراق را محاسبه کنید.

اوراق خزانه چیست؟

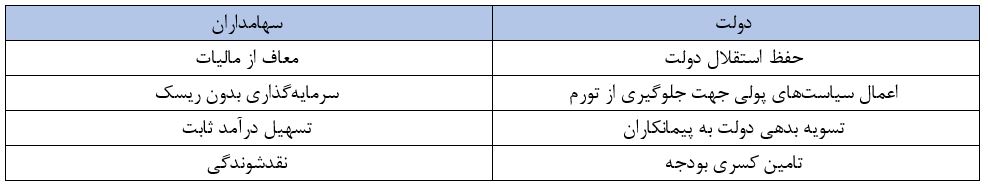

اوراق خزانه اسلامی برخلاف اوراق مشارکت که اغلب بدون نام است، با نام منتشر میشوند. هدف اصلی دولت از انتشار اسناد خزانه، پرداخت و تسویه بدهیها به پیمانکاران است. این اسناد با مبلغ اسمی مشخص شده در تاریخ سررسید معین به طلبکاران و پیمانکاران پروژههای دولتی داده میشود.

اسناد خزانه اسلامی در شرایط اقتصادی فعلی به یکی از ابزارهای مالی جذاب برای سرمایه گذاران از حیث بازدهی بدون ریسک تبدیل شده است.

دستگاههای اجرایی دولت میتوانند در راستای تامین کسری بودجه برای پرداخت هزینه به پیمانکاران از سازمان برنامهریزی و بودجه، تقاضای انتشار اوراق خزانه اسلامی کنند.

در صورت تائید سازمان برنامهریزی و بودجه، خزانهداری کل کشور اوراق خزانه را منتشر میکند و پیمانکاران به اندازه طلب خود میتوانند اوراق خزانه (اخزا) دریافت کنند. انتشار اخزا نیاز به گرفتن مجوز از مجلس دارد.

پس از انتشار، پیمانکاران میتوانند اسناد بدهی دریافت کنند. سپس هر دستگاه اجرایی بر اساس میزان بدهی میتوانند پیمانکاران را به بانکهای عامل معرفی کنند. پیمانکار با مراجعه به بانک پس از ارائه اطلاعات هویتی، اطلاعات تماس و اعلام یک شماره حساب بانکی احراز هویت میشود.

سپس بانک عامل لیست بدهکاران را به سازمان فرابورس اعلام میکند. معمولاً در طی 10 روز کاری اطلاعات هر پیمانکار در سامانه معاملاتی فرا بورس ثبت میشود. پس از این مرحله پیمانکار میتواند اقدام به فروش اسناد خود در فرا بورس کند. پس از فروش، کارگزاری موظف است ظرف 72 ساعت کاری مبلغ را به حساب پیمانکار واریز نماید.

شرکت های سرمایه گذاری مانند شرکت سبدگردان کارگزاری بیدار ممکن است بخشی از سرمایه گذاری خود را در اوراق خزانه اسلامی انجام دهند.

ویژگی اسناد خزانه

- دوره سررسید کمتر از یک سال

- بدون ریسک

- نقدشوندگی بالا

- عدم تقسیم سود دورهای

- اوراق با نام

انواع ریسک اسناد خزانه

ریسک نقدشوندگی: یکی از بزرگترین ریسکهای سرمایهگذاری ریسک نقدشوندگی است. اوراق خزانه به دلیل این که در بازار ثانویه معامله و جزو سرمایهگذاریهای بیریسک محسوب میشود، ریسک نقدشوندگی آن بسیار کم است.

ریسک نکول: ریسک نکول در اوراق خزانه به معنای ایفا نکردن تعهدات مالی توسط انتشار دهنده اوراق است. ریسک نکول یا اعتباری در اسناد خزانه نزدیک به صفر است.

ریسک نوسانات قیمتی: قیمت اوراق خزانه براساس عرضه و تقاضا تعیین میشود به همین جهت احتمال نوسانات قیمتی وجود دارد. بنابراین یکی از ریسکهای اوراق خزانه را میتوان ریسک نوسانات قیمتی دانست.

اوراق خزانه اسلامی چگونه منتشر می شوند؟

در عرضه اولیه اوراق در بازار اولیه به دو روش میتوان اسناد خزانه اسلامی را منتشر کرد: روش ثبت سفارش یا بوک بیلدینگ که در آن قیمت وارد شده توسط خریداران روند نزولی دارد، در طول فرآیند کشف قیمت حداقل 80 درصد اوراق عرضه شده باید به فروش برسد.

روش دیگر روش حراج است. در این روش، قیمت پایه اعلام میشود و بر اساس رقابت خریداران با یکدیگر قیمت نهایی کشف میشود. در اوراق خزانه اسلامی اصلیترین عاملهای تعیین کننده قیمت، نرخ سود مورد انتظار و مدت زمان باقی مانده تا سررسید اوراق است.

قیمت اوراق خزانه اسلامی چگونه محاسبه میشود؟

در حال حاضر، بازار فرابورس ایران برای هر سند خزانه اسلامی قیمت اسمی معادل یک میلیون ریال یا 100 هزار تومان را در نظر گرفته است. همانند سایر اوراق مالی با در نظر گرفتن دو عامل موثر نرخ سود و مدت زمان سررسید میتوان قیمت اوراق بهادار را مشخص کرد.

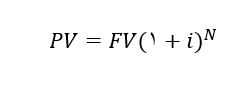

از آن جایی که قیمت روز اوراق خزانه بستگی زیادی به فاصله زمانی سررسید آن دارد، میزان بازدهی مورد انتظار از این اسناد میتواند متغیر باشد. به منظور محاسبه ارزش فعلی اسناد خزانه اسلامی باید مبلغ اسمی اوراق را با توجه به نرخ مورد انتظار و زمان باقی مانده تا سررسید تنزیل کرد. فرمول زیر نشان دهنده قیمت فعلی اسناد خزانه اسلامی است.

I= نرخ بازدهی N=زمان تا سررسید

بازده حاصل از خرید و نگهداری اسناد خزانه اسلامی چقدر است؟

کیفیت یک سرمایهگذاری به کمک شاخصهایی مانند ریسک، بازدهی و میزان نقد شوندگی آن سنجیده میشود. در شرایط فعلی بازار، محاسبه نرخ سود مربوط به اسناد خزانه اسلامی در سنجش کیفیت سرمایهگذاری حائز اهمیت است.

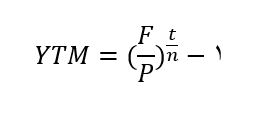

بازده حاصل از خرید و نگهداری اسناد خزانه اسلامی نیز از این مسئله مبری نیست، چون یکی از معیارهای سرمایهگذاران برای سنجش فرصتهای سرمایهگذاری میزان بازده حاصل از سرمایه گذاری است. نرخ سود تا سررسید یا همان YTM، فرمولی برای محاسبه میزان سودی است که در صورت خرید یک اوراق و نگهداری آن تا سررسید به خریدار میرسد.

نحوه محاسبه سود YTM با سودهای متداول دورهای مانند سود بانکی متفاوت است. به کمک یک ماشین حساب میتوانید نرخ سود YTM و نرخ سود معادل بانکی اوراق را محاسبه کنید. روشهای مختلفی برای محاسبه بازدهی وجود دارد. منظور از بازدهی اختلاف قیمت خرید در هنگام صدور اوراق و قیمت روز آن به هنگام فروش است. فرمول زیر نحوه محاسبه بازدهی اوراق خزانه (اخزا) را نشان میدهد.

قیمت اسمی اخزا = F

قیمت خرید اخزا = P

تعداد روزهای سال (365 روز) = T

تعداد روزهای باقیمانده تا زمان سررسید = N

در بازارهای مالی نرخ سود مورد انتظار معمولاً یک عامل کلیدی است و با توجه به آن قیمت اوراق بهادار استخراج میشود. با توجه به ثابت بودن سررسید در اوراق خزانه اسلامی، بازده آن تنها تابعی از قیمت روز اوراق است.

در نظر داشته باشید که میتوانید بازده اوراق خزانه را در سایت فرابورس به نشانی https://www.ifb.ir/ytm.aspx مشاهده نمایید.

نحوه محاسبه سود اوراق خزانه

فرض کنید شما اسناد خزانه اسلامی را در زمان انتشار با قیمت 800.000 ریال و با سررسید 8 ماهه خریداری می کنید. قیمت اسمی این اوراق نیز در موعد سررسید 1.000.000 ریال می باشد. در نهایت شما بعد از طی شدن 8 ماه، وقتی اوراق را با قیمت اسمی می فروشید، 20 درصد سود خواهید کرد.

روش انجام محاسبات

200.000 = 800.000 - 1.000.000

20% = 100 * (200.000/800.000)

اگر شما در زمان انتشار اوراق، آنها را خریداری نکنید، هر چه قدر که به تاریخ سررسید آنها نزدیکتر می شوید باید هزینه بیشتری برای خرید آنها پرداخت کنید.

مبلغ اسمی اوراق خزانه در چه زمانی و چگونه واریز می شود؟

در زمان سررسید اوراق خزانه اسلامی، خزانه داری کشور مبلغ اسمی اخزا را به حساب بانک عامل واریز می کند. بعد از این مرحله سازمان سپرده گذاری اوراق بهادار این مبلغ اسمی را به شماره حساب دارندگان و خریداران اخزا واریز و منتقل می کند. بنابراین شماره حساب و شماره شبا اطلاعات مهمی است که دارندگان این اوراق باید حتما به کارگزار خود اعلام نمایند.

برای خرید اخزا چگونه باید اقدام کنیم؟

خرید و فروش اخزا از طریق بازار فرابورس ایران انجام می شود. هر زمان که می خواهید این اوراق را بخرید یا بفروشید میتوانید از طریق یکی از کارگزاریهای بورس اوراق خزانه را با قیمت روز آن معامله نمایید.

جهت خرید نماد «اخزا» میتوانید آن را در سامانه معاملاتی کارگزاریها جستوجو نمایید و همچون سهام به معامله بپردازید.

برای مشاهده لیست نماد اوراق خزانه به سایت tsetmc.com مراجعه و «اخزا» را جستجو کنید. بعد از جستجو خواهید دید که نماد اخزا با ارقامی قابل مشاهده است. این ارقام نشان دهنده تاریخ سررسید آنهاست. به عنوان مثال وقتی در سایت نماد «اخزا 981020» را مشاهده میکنید نشانگر آن است که زمان سررسید این اوراق تاریخ 981020 است.

تفاوت اسناد خزانه با سهام خزانه

بسیاری سهام خزانه را با اسناد خزانه به اشتباه میگیرند. این در حالی است که این دو با یکدیگر بسیار متفاوت هستند. در ابتدا میخواهیم سوال سهام خزانه چیست، پاسخ دهیم. زمانی که شرکتها سهام منتشر شده را بازخرید کنند، به اصطلاح سهام خزانه میگویند. سهام خزانه در ایران ممنوع است. این در حالی است که طبق تعاریف گفته شده، اوراق خزانه اسلامی بوده و قابل داد و ستد است.

جمعبندی

اسناد خزانه اسلامی به منظور تنظیم میران نقدینگی در خزانه کشور منتشر میشود. در واقع هر زمان که کسری بودجه در دولت احساس میشود، دولت اقدام به انتشار اخزا میکند. در مقابل دولت مکلف است در زمان مشخص شده دیون خود را به سرمایه گذار پرداخت کند که همان مبلغ اسمی تعیین شده برای اوراق است.

با توجه به ضمانت وزارت اقتصاد و دارایی کشور در بازپرداخت مبلغ اسمی در موعد سررسید، میزان نقد شوندگی اخزا بسیار بالاست، به همین دلیل با خیال راحت و بدون هیچ گونه نگرانی میتوانید اقدام به سرمایهگذاری در این اوراق کنید. سود حاصل از اخزا نسبت به سایر سپردههای بانکی معمولاً بیشتر است.

اگر تصمیم به خرید اخزا به عنوان بخشی از سهام موجود در سبد سهام خود گرفتهاید، در واقع ریسک سبد دارایی خود را کاهش دادهاید. با خرید اوراق خزانه اسلامی در هر زمان از طریق بازار فرا بورس ایران میتوانید نسبت به نقد کردن سرمایه خود اقدام کنید. فرآیند داد و ستد اوراق خزانه اسلامی کاملاً مشابه با سایر اوراق بهادار مالی است. کارمزد انجام معاملات اخزا نیز مشابه با کارمزد معاملات مرسوم در بازار سرمایه است.